インボイス制度とは、2023年(R5)10月1日から導入された仕入税額控除の新方式。

「前々年度の課税売上高が1000万円以下である」などの条件を満たす事業者は「免税事業者」になることができ、売上に含まれている消費税の申告や納付を免除される。自社がそういった免税事業者と取引する場合、2023年9月まではその消費税額は全額控除対象にすることができていたが、本制度開始後は控除できなくなった。すなわち免税事業者と取引する場合、発注側企業は消費税の納税額が増えることになった。

買い手側(控除処理をする側)が税額控除を受けるには、売り手側(控除処理する側からすれば仕入れ先)が発行するインボイス制度に必要な事項が記載された請求書や領収書(簡易インボイス)を受け取らねばならない。

本制度開始以降は全ての事業者はインボイス発行事業者とそうでない事業者(免税事業者)に分けられ、従来免税事業者であった事業者も、税務署に申請することでインボイス発行事業者として登録できる。インボイス発行事業者として登録した場合は消費税の申告が必要になる。なおインボイス発行事業者として登録するかどうかは各事業者の判断に委ねられており、登録していない事業者(免税事業者)が従来通りの請求書・領収書を発行してはいけない、というわけではない。

なお「インボイス」とは英語でそのまま「請求書」の意味だが、従来の請求書等と分けて考える必要性もあるためか、公的機関が発行する資料などでは「インボイスを発行できる/できない」といった固有名詞的な表現が見られる。

(出典:インボイス制度とは - 国税庁)

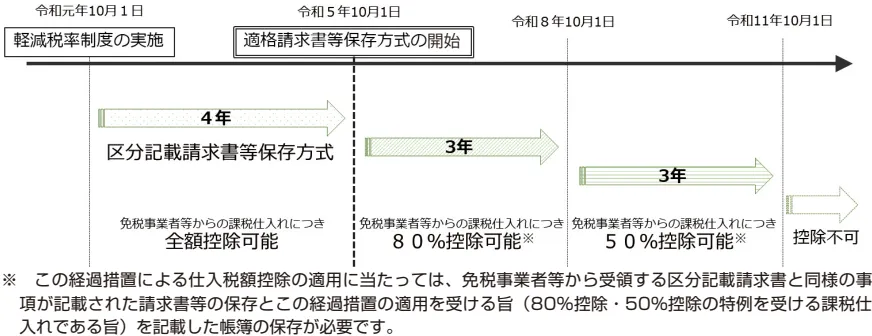

制度開始後6年間はインボイス発行事業者でない売り手側(仕入れ先)からの請求書・領収書でも、一定割合を控除できる経過措置がある。

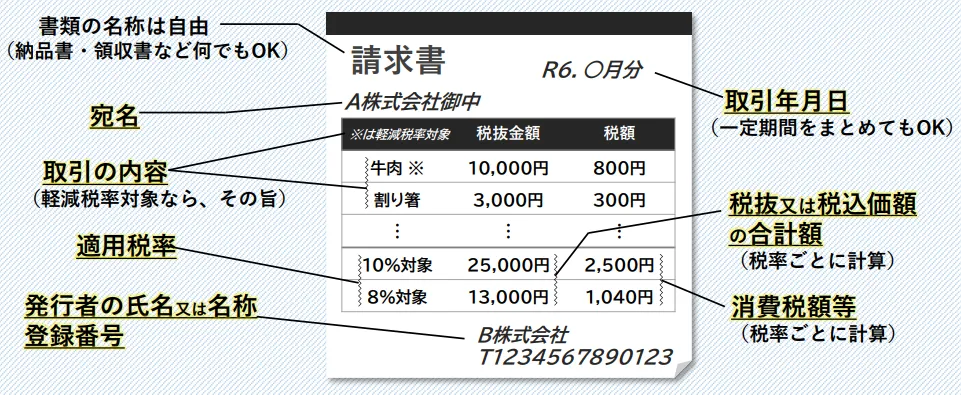

インボイス制度に対応した請求書や領収書(簡易インボイス)は、少なくとも以下の事項が記載されていなければならない。

なお、小売店・飲食店など不特定多数を相手にする事業者には、いわゆる領収書として「簡易インボイス」の発行が認められており、必要事項のうち「宛名」と、「適用税率」または「税率ごとの合計消費税額」のどちらかを省略できる。

また、これらの条件を満たしているかどうかは、国税庁がチェックシートを公表しており、参考にすることができる。

(出典:インボイス制度チェックシート - 国税庁)